Retraite supplémentaire obligatoire pour les non-cadres agricoles

Les partenaires sociaux ont décidé de mettre en place un régime de retraite supplémentaire en points pour les salariés non-cadres. Déchiffrage.

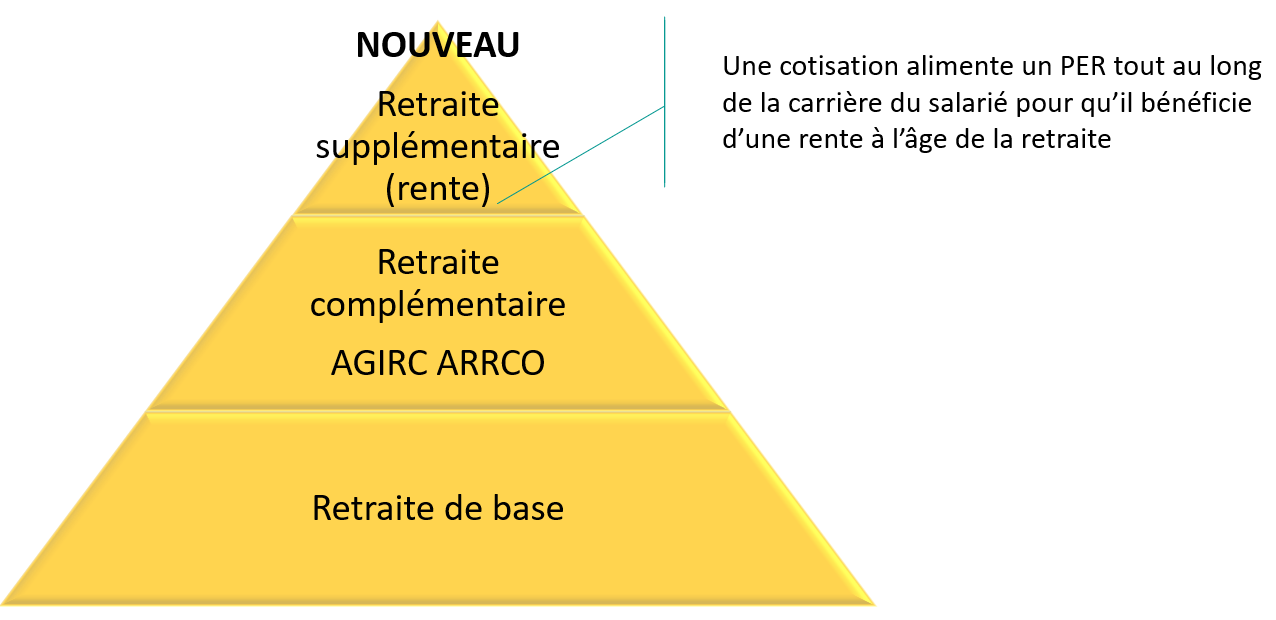

Cette nouvelle retraite supplémentaire s'obtient grâce à une cotisation sociale qui alimente un Plan d'Épargne Retraite (PER). La pension retraite est composée comme suit :

Quelles sont les entreprises concernées par ce nouveau dispositif ?

Ce sont les entreprises et exploitations de la production agricole et des CUMA (accord du 15 septembre 2020) et les entreprises de travaux et services agricoles, entreprises de prestations de services avicoles et entreprises de travaux et services forestiers (accord du 8 octobre 2020).

Quels sont les salariés concernés ?

Tous les salariés non-cadres de ces branches d'activité ayant acquis au moins 12 mois continus d'ancienneté dans l'entreprise ont l'obligation de cotiser pour cette retraite supplémentaire. Les salariés cadres de ces branches bénéficient déjà de ce dispositif depuis de nombreuses années.

Auprès de qui adhérer ?

Les accords ne recommandent pas d'assureur. L'employeur est donc libre de choisir l'organisme de prévoyance ou l'assureur qui lui proposera la mise en place de ce contrat Plan d'Épargne Retraite, en conformité avec l'accord de branche.

Il signe un contrat d'adhésion et les salariés sont affiliés.

Quel est le coût réel de ce dispositif ?

Une cotisation supplémentaire de 1 %, réparti à 50/50 entre employeur et salarié, apparaît sur le bulletin de paie.

L'employeur peut décider d'aller au-delà des 1 % ou de prendre en charge plus de 50 %. Dans ce cas. il conviendra de rédiger une DUE (Décision Unilatérale de l'Employeur).

À titre d'exemple, si le salarié est rémunéré 1 600 €/mois, il y aura une cotisation de 8 € à la charge de l'entreprise (1 600 x 0,5 %) auquel il convient de rajouter le forfait social de 16 % soit un coût de 9,28 €/mois par salarié. Quant au salarié, son net à payer diminuera d'un peu plus de 8 € (montant de la cotisation et de la CSG).

Selon l'assureur choisi. il conviendra d'ajouter les coûts de gestion du PER.

Quelle est la caractéristique d'un Plan d'Epargne Retraite ?

Le PER individuel du salarié peut être alimenté par différents versements qui sont placés dans des compartiments (Cl, C2, C3).

Chaque compartiment procure au salarié une somme d'argent qu'il récupérera en rente ou en capital au moment de la liquidation de sa retraite.

Le compartiment Cl accueille des sommes issues de versements volontaires du salarié.

Le compartiment C2 accueille des sommes issues de l'épargne salariale : intéressement, participation, droit des CET, jours de repos non pris...

Le compartiment C3, quant à lui est alimenté par des versements obligatoires. Au moment de la liquidation de sa retraite, le salarié récupérera une rente en fonction de l'épargne constituée tout au long de sa carrière.

Les sommes versées sur ce PER sont donc bloquées jusqu'à la date de liquidation de la retraite des salariés et sortent en rente ou capital selon le compartiment où sont placées ces sommes. Il est néanmoins possible de débloquer à certaines conditions tout ou partie de l'épargne acquise sous forme de capital avant le départ en retraite.

NOTRE CONSEIL

Proposer un PER est une manière de rendre son entreprise plus attractive pour ses salariés, et à moindre coût.

Les sommes versées par l'entreprise bénéficient d'avantages fiscaux et sociaux.

Nous vous conseillons d'étudier attentivement cette opportunité de proposer une rémunération différée à vos salariés.