NOUVELLES MESURES RELATIVES A LA TVA SUR LE COMMERCE ELECTRONIQUE

Si :

- Vous vendez à des particuliers, dans l’Union Européenne, via un site internet

- Vous avez recours aux services de plateformes facilitatrices pour vos ventes par internet

- Le montant de ces ventes à destination des autres états de l’UE excède 10 000 € HT

Vous êtes concerné par le nouveau dispositif E-commerce entré en vigueur le 1er juillet dernier.

CE QUI CHANGE

Le seuil des ventes BtoC à destination d’Etats membres de l’UE autres que la France est fixé à 10.000 € HT.

Ce seuil est global et concerne toutes les ventes à destination des états membres autres que la France. Il remplace à compter de cette date les seuils individuels de chaque pays (35 000 € ou 100 000 €).

Dès que ce seuil est franchi, toutes les ventes à distance à des non assujettis situés dans un autre Etat européen seront désormais imposables au taux et aux conditions de cet Etat.

Un guichet unique a été créé et pourra être utilisé pour toutes les ventes à distance localisées dans l’UE et à des non assujettis, qu’il s’agisse de ventes à distance de biens intracommunautaires, ou de ventes de biens en provenance de pays tiers dans des envois d’une valeur inférieure ou égale à 150 €.

Ce nouveau guichet unique, ouvert par les administrations fiscales de chaque Etat, est un espace déclaratif, vous permettant de ne pas avoir à vous immatriculer dans chacun des États membres dans lesquels vous effectuez de telles opérations.

Pour la France, votre guichet unique est accessible dans votre espace professionnel sur le site « Impôt.gouv ». Avant d’y accéder, vous devrez effectuer les démarches pour l’activer.

QUELLES SONT LES OPERATIONS CONCERNEES ?

Le régime des ventes à distance s’applique quelle que soit la nature des biens livrés, à l’exclusion :

- des moyens de transport neufs ;

- des moyens de transport d’occasion, des objets d’occasion, d’art, de collection ou d’antiquité vendus par des négociants (sauf exception) ;

- des biens nécessitant un montage ou une installation préalablement à leur transport ou leur expédition ;

- du gaz naturel, de l’électricité, de la chaleur ou du froid.

Ce régime ne concerne que les biens, à l’exclusion des prestations de services.

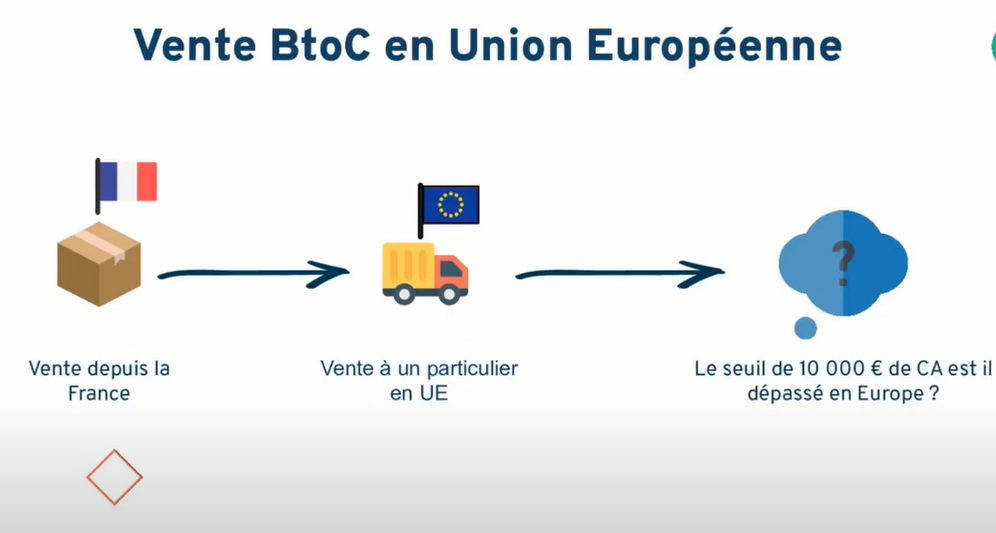

QUEL EST LE REGIME DE TVA APPLICABLE AUX VENTES A DISTANCE DE FRANCE VERS DES CLIENTS PARTICULIERS ETABLIS DANS UN AUTRE ETAT MEMBRES DE L’UE ?

Les ventes à distance sont en principe soumises à la TVA en France jusqu’à un certain seuil de chiffre d’affaires réalisé dans l’Union européenne et, taxables dans l’état de destination, au-delà de ce seuil.

Ce seuil, apprécié globalement au niveau de toute l’Union Européenne, est de 10 000 €, à compter du 1er juillet 2021.

La vente est soumise à la TVA française, au taux applicable au bien concerné, tant que le montant total hors taxe des ventes à distance, réalisées dans toute l’Union européenne, n’excède pas le seuil de 10 000 €. La TVA est déclarée par le vendeur sur sa déclaration de TVA.

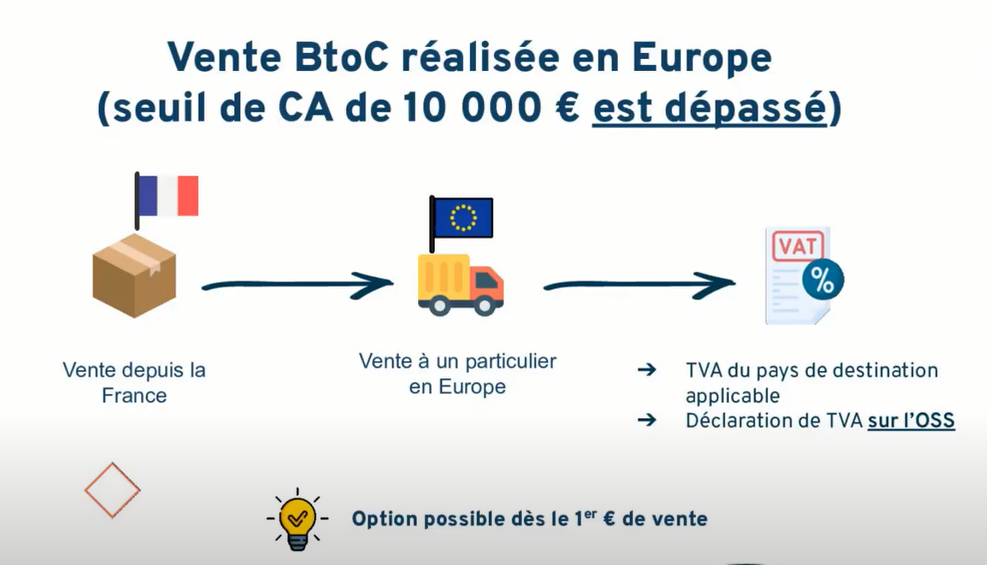

Lorsque le seuil global de 10 000 € a été dépassé l’année précédente ou l’année civile en cours, les ventes sont obligatoirement soumises à la TVA du pays de destination.

QUELLES SONT LES OBLIGATIONS EN CAS DE FRANCHISSEMENT DE SEUILS ?

Lorsque les ventes sont soumises à la TVA dans l’État de destination, le vendeur doit, en principe :

- s’immatriculer à la TVA dans cet État et y déposer des déclarations de TVA ;

- faire figurer sur ses déclarations de TVA françaises le montant total hors taxe de ses ventes à distances non imposables en France ;

- établir des factures pour les clients concernés.

À compter du 1er juillet 2021, il est possible d’opter pour les ventes à distance au système du guichet unique. Ce régime permet à l’assujetti français de remplir ses obligations fiscales (identification, déclaration et paiement) dans tous les Etats membres, à partir d’un simple portail électronique en France.

En cas d’application de ce régime, l’assujetti français n’a pas l’obligation d’émettre une facture.

EST-IL POSSIBLE DE SOUMETTRE, PAR AVANCE, TOUTES LES VENTES A DISTANCE, A LA TVA DU PAYS DE DESTINATION ?

Même si au cours de l’année civile précédente ou de l’année civile en cours, le seuil global de 10 000 € n’est pas franchi, le vendeur peut opter pour que le lieu d’imposition de ses ventes à distance se situe dans les États membres d’arrivée des biens.

Cette option est « globale » et permet ainsi la taxation dans tous les Etats dans lesquels le vendeur français réalise des ventes à distance.

Celle-ci produit ses effets durant deux années et est renouvelable par tacite reconduction, sauf en cas de dénonciation à l'expiration de chaque période.

Si vous êtes concernés par le régime des ventes à distance et que vous n’avez pas effectué les démarches ; ou si vous avez des questions sur ces nouvelles règles, contactez votre comptable !